Qu'est-ce qu'un prêt hypothécaire ?

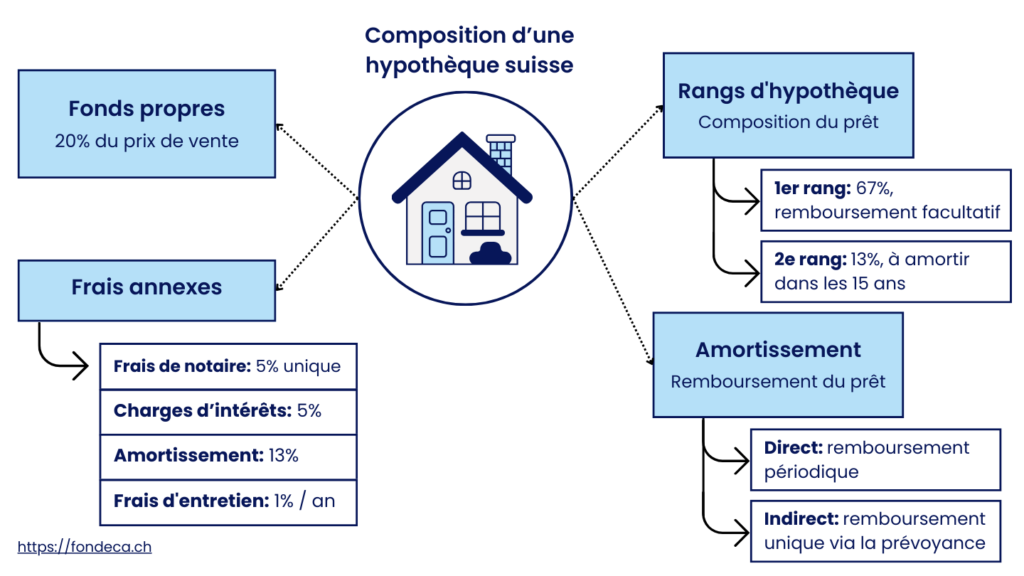

En Suisse, acheter un bien immobilier passe généralement par un prêt hypothécaire, un financement bancaire qui repose sur la mise en gage du bien immobilier. Il s’agit d’une solution accessible, mais encadrée par des règles strictes. Par exemple, les banques exigent un apport personnel d’au moins 20 % du prix du bien et évaluent la viabilité financière de l’emprunteur à l’aide du taux d’endettement et du revenu disponible.

Face aux nombreuses offres disponibles et aux différentes options de financement, il est essentiel de bien comprendre les mécanismes du prêt hypothécaire pour éviter les pièges et optimiser son investissement immobilier.

Composition d’un prêt hypothécaire en Suisse

Un prêt hypothécaire est composé de plusieurs éléments clés qui définissent son coût, sa structure et son remboursement.

Le capital emprunté

C’est le montant que la banque ou l’établissement prêteur met à disposition de l’emprunteur pour financer l’achat du bien immobilier. En Suisse, ce montant peut couvrir jusqu’à 80 % de la valeur du bien, les 20 % restants devant être financés par l’apport personnel de l’acheteur.

Exemple : Pour un bien immobilier à 1 000 000 CHF, le prêt hypothécaire peut aller jusqu’à 800 000 CHF, avec un apport personnel de 200 000 CHF.

Les intérêts hypothécaires

Ce sont les frais que l’emprunteur paie pour utiliser l’argent prêté. Ils varient en fonction du type de taux choisi.

- Taux fixe: stable sur toute la durée du contrat (2 à 15 ans en moyenne).

- Taux variable: évolue avec le marché, souvent révisé tous les 3 à 6 mois.

- Taux SARON: basé sur le taux monétaire suisse, avec des ajustements fréquents.

L’amortissement du capital

L’amortissement est le remboursement progressif du capital emprunté. En Suisse, il existe deux types d’amortissement :

- Amortissement direct: L’emprunteur rembourse progressivement le capital. Le montant du prêt diminue, ainsi que les charges d'intérêts.

- Amortissement indirect: L’emprunteur verse les remboursements sur un compte de prévoyance (3e pilier). À la fin du prêt, ce capital est utilisé pour rembourser une partie du prêt. Cela permet de maximiser la déduction fiscale des intérêts.

Les frais annexes

En plus des intérêts et du capital, d’autres coûts s’ajoutent au prêt hypothécaire :

- Frais de notaire: 2 à 5 % du prix du bien (acte de vente, inscription au registre foncier).

- Assurance bâtiment: Obligatoire dans la plupart des cantons pour protéger le bien contre les risques (incendie, dégâts d’eau, etc.).

- Frais d’entretien: Environ 1 % du prix du bien par an, à prévoir dans le budget.

1. Réunir les fonds propres

La source la plus courante de fonds propres est l’épargne personnelle accumulée sur des comptes bancaires ou sous forme de placements financiers, cependant, il existe d’autres façons d’obtenir des fonds propres.

Prévoyance professionnelle (LPP)

Il est possible d’utiliser une partie de son 2e pilier (caisse de pension LPP) pour financer un bien immobilier destiné à son usage personnel (résidence principale uniquement).

Deux options existent: la mise en gage et le retrait anticipé EPL.

1. Mise en gage

La mise en gage consiste à offrir votre 2e pilier en garantie à la banque sans retirer le capital. Cela permet d’obtenir un prêt hypothécaire plus élevé. Votre capital de prévoyance reste intact dans votre caisse de pension: vos prestations ne seront donc pas affectées. De plus, vous pouvez mettre en gage tout ou partie de votre avoir LPP.

Conditions:

- Après 50 ans: montant utilisable est limité à la valeur la plus élevée entre l’avoir disponible dans la caisse de pension et la moitié de l’avoir actuel.

- Montant utilisable jusqu'à 3 ans avant la retraite

- Consentement du conjoint obligatoire.

Avantages:

- Votre capital LPP reste intact et continue de générer des intérêts.

- Contrairement au retrait anticipé, la mise en gage n’est pas taxée.

- La banque peut vous accorder un prêt plus élevé en échange de cette garantie.

2. Retrait anticipé

Le retrait anticipé consiste à retirer une partie de votre 2e pilier avant l’âge de la retraite pour financer l’achat d’un bien immobilier destiné à votre résidence principale.

Conditions:

- Après 50 ans: montant utilisable est limité à la valeur la plus élevée entre l’avoir disponible dans la caisse de pension et la moitié de l’avoir actuel.

- Montant utilisable jusqu'à 3 ans avant la retraite

- Montant minimum de retrait : 20 000 CHF

- Possible uniquement tous les 5 ans.

- Consentement du conjoint obligatoire.

Avantages:

- Réduit le montant du prêt hypothécaire et donc les intérêts à payer à la banque.

Il est recommendé d'effectuer des scénarios des situations en cas de retraite anticipé et de mise en gage avant de prendre une décision. Finalement, avec une mise en gage, vous pouvez conserver vos prestations et votre avoir continue à fructifier, mais vous paierez des charges d'intérêts plus élevées. Avec le retrait EPL, les charges d'intérêts baisseront, mais les prestations de la caisse de pension diminueront également, à cela s'ajoute également l'impôt sur le revenu lors du retrait (remboursé en cas de vente de bien).

Prévoyance liée (3e pilier A)

Le 3e pilier (prévoyance privée liée et libre) est une solution intéressante pour compléter les fonds propres nécessaires à un prêt hypothécaire. Comme pour le 2e pilier, il existe deux possibilités : le retrait ou la mise en gage. Les conditions sont presque identiques que pour le 2e pilier.

2. Définissez votre ratio d'endettement

Le ratio d’endettement se définit comme le pourcentage de vos revenus annuels bruts qui est consacré au remboursement de votre hypothèque. Pour le calculer, il faut :

- Calculez vos charges hypothécaires annuelles : additionnez les intérêts, amortissement, et frais d'entretien

- Diviser ce total par votre revenu annuel brut.

- Multiplier le résultat par 100 pour obtenir un pourcentage.

Ce ratio permet aux banques d’évaluer votre capacité à supporter le remboursement de l’hypothèque. En Suisse, il est recommandé de ne pas dépasser un taux d’endettement d’environ 33%. Par exemple, si vos charges annuelles s’élèvent à 30 000 CHF et que votre revenu brut annuel est de 100 000 CHF, votre ratio d’endettement sera de (30 000 / 100 000) × 100 = 30%.

3. Comparez les taux d'intérêts

Le taux d’intérêt de référence, calculé depuis 2008 sur la base du taux hypothécaire moyen des banques et arrondi au quart de pour-cent, sert à adapter les loyers en fonction des fluctuations du marché. Actuellement fixé à 1.5 % depuis le 04.03.2025, ce taux reflète l’évolution des conditions de financement et impacte directement le coût des hypothèques, qu’elles soient à taux fixe ou basées sur le SARON.

Parallèlement, le taux directeur, déterminé par la Banque centrale, influence l’ensemble des taux du marché. Une baisse du taux directeur tend à réduire les taux hypothécaires, ce qui peut à son tour conduire à une diminution du taux d’intérêt de référence et donc à des ajustements de loyer plus modérés. Les banques proposent souvent des taux inférieurs, c’est pour cette raison qu’il est essentiel de comparer afin de négocier au mieux.

4. Choisissez un modèle

Lorsqu’il s’agit de financer un bien immobilier, il est important de choisir le modèle de taux d’intérêt qui correspond le mieux à votre profil et à vos attentes financières. Voici un comparatif des trois options principales :

Taux fixe

Avec un taux fixe, le taux d’intérêt reste constant pendant toute la durée de la période fixée (généralement de quelques années). Cela offre une grande sécurité et permet de planifier précisément ses paiements, indépendamment des fluctuations du marché. L’inconvénient est que ce taux peut être légèrement supérieur à celui des modèles variables en période de taux bas, et en cas de baisse du marché, vous ne pourrez pas en bénéficier directement.

Taux variable

Ce modèle s’ajuste périodiquement en fonction de l’évolution des taux d’intérêt du marché. Il peut offrir des coûts initiaux plus bas et permet de profiter d’une baisse des taux. Cependant, il comporte un risque : en cas de hausse des taux, vos mensualités pourront augmenter, rendant la gestion de votre budget plus incertaine.

SARON

Le modèle basé sur le SARON (Swiss Average Rate Overnight) est un taux de référence issu des transactions du marché monétaire suisse. Ce taux est révisé quotidiennement et reflète de manière transparente l’évolution des conditions économiques. Il combine la flexibilité du taux variable avec une base de référence stable et rigoureusement calculée. Toutefois, comme pour les taux variables, il peut fluctuer en fonction des conditions du marché, ce qui nécessite une bonne capacité d’adaptation.

Le choix entre ces modèles dépendra principalement de votre tolérance au risque et de votre capacité à gérer l’incertitude. Si vous privilégiez la prévisibilité et la stabilité de vos paiements, le taux fixe est une option sécurisante. Si, au contraire, vous êtes prêt à accepter des variations pour potentiellement bénéficier de taux plus avantageux, les modèles variable ou SARON pourront être envisagés. Une analyse approfondie de votre situation financière et des perspectives économiques est essentielle pour faire le choix le plus adapté.

5. Constituez votre dossier hypothécaire

Lors de la constitution de votre dossier hypothécaire, il est essentiel de présenter un ensemble complet de documents qui attestent de votre situation financière, de la stabilité de vos revenus et de la valeur du bien immobilier que vous souhaitez acquérir. Ces pièces justificatives permettent à la banque d’évaluer votre capacité d’emprunt et de déterminer les conditions de financement les plus adaptées à votre profil (liste non-exhaustive).

Justificatifs de revenus et dettes

Pour démontrer la solidité de vos revenus, vous devrez fournir plusieurs documents qui permettent à la banque de vérifier votre stabilité professionnelle et votre niveau de revenus annuels. Sont souvent inclus :

- Vos douze dernières fiches de salaire, qui montrent le montant mensuel perçu et la régularité de vos paiements.

- Votre dernier avis d’imposition, attestant de vos revenus annuels déclarés et permettant à l’établissement de se faire une idée précise de votre situation fiscale.

- Un certificat de travail ou un contrat de travail, particulièrement utile si vous êtes en période d’essai ou si vos revenus sont variables.

- Des justificatifs des dettes contractées (ex: hypothèque, crédit, leasing, etc.)

Relevés bancaires

Les relevés bancaires sont également indispensables pour démontrer votre gestion financière et la disponibilité de vos fonds. Ils permettent à la banque d’examiner vos économies et vos habitudes de dépenses. Il est recommandé de fournir :

- Les relevés bancaires des trois à six derniers mois, qui montrent l'évolution de vos comptes, les flux de trésorerie et la régularité des rentrées d'argent.

- D’éventuels justificatifs de comptes d’épargne ou d’investissements, notamment si ces fonds font partie de votre apport personnel.

Preuve de l’apport personnel

En Suisse, il est souvent exigé de disposer d’un apport personnel représentant au moins 20 % du prix d’achat du bien, dont une partie doit être constituée de fonds propres non empruntés. Pour attester de cet apport, vous pouvez présenter :

- Des relevés bancaires ou des attestations de comptes d’épargne montrant le montant disponible.

- Des documents relatifs à vos placements financiers ou à vos comptes de prévoyance (par exemple, un relevé de votre pilier 3a).

- D'autres justificatifs de fonds mobilisables, tels qu’un certificat de donation ou une attestation relative à un héritage, le cas échéant.

Documents relatifs au bien

Pour constituer un dossier complet concernant le bien immobilier, il est essentiel de rassembler tous les documents et informations qui attestent de sa valeur et de son état. Ces pièces permettent non seulement à l’acheteur de mieux comprendre le bien, mais aussi à la banque d’évaluer précisément le financement. Voici les principaux éléments à fournir :

- Dossier de vente, remis par le vendeur et contienant l’ensemble des informations légales et techniques sur le bien.

- Photos de l’intérieur et de l’extérieur du bien

- Documentation complémentaire relative à la valeur marchande du bien

5. Choisissez un prestataire financier

Les banques ne sont pas les seuls acteurs sur le marché des hypothèques. En effet, plusieurs autres institutions financières offrent également des solutions de financement immobilier. Par exemple, les caisses de pension, qui gèrent les fonds de retraite, proposent souvent des hypothèques à des conditions avantageuses pour leurs affiliés. De même, les compagnies d’assurance et les fondations de placement mettent à disposition des produits hypothécaires, chacun avec ses propres modalités et exigences.

Les conditions de financement peuvent varier considérablement d’un établissement à l’autre. Chaque institution définit ses propres critères en matière de taux d’intérêt, de durée de remboursement et de frais annexes, ce qui peut influencer le coût total du crédit. Il est donc primordial de comparer les offres de plusieurs prestataires pour trouver celle qui correspond le mieux à votre situation financière et à vos objectifs. Cette diversité d’options permet d’accéder à des solutions sur mesure, adaptées aux profils des emprunteurs et aux spécificités du marché immobilier.

6. Souscrivez

Une fois que vous avez sélectionné l’offre la mieux adaptée à votre situation, constitué un dossier complet et négocié les conditions de financement, l’étape finale consiste à souscrire à l’hypothèque. C’est le moment où vous formalisez l’accord avec le prestataire financier et engagez légalement votre projet immobilier.

Avant de signer, prenez le temps de relire attentivement l’ensemble des clauses du contrat de prêt, en vérifiant notamment :

- Les modalités de remboursement: échéancier, options de remboursement anticipé, et impact sur les intérêts.

- Le taux d’intérêt: qu’il soit fixe, variable ou basé sur le SARON, assurez-vous qu’il correspond bien à vos besoins.

- Les engagements et garanties: notamment l’inscription de l’hypothèque sur le bien immobilier.

Questions fréquentes

Les prêts hypothécaires peuvent être proposés par plusieurs types d’établissements :

- Les banques

- Les caisses de pension

- Les compagnies d’assurance

- Les fondations de placement

Chaque prestataire peut offrir des conditions différentes en termes de taux, durée et frais.

Vous devrez fournir un ensemble de documents attestant de votre situation financière et de la valeur du bien, notamment :

- Justificatifs de revenus (bulletins de salaire, avis d’imposition, contrat de travail)

- Relevés bancaires récents

- Preuve de votre apport personnel (économies, relevés d’épargne, documents de placements)

- Estimation de la valeur du bien (rapport d’expertise, évaluations antérieures, annonces comparables)

Le taux d’endettement correspond à la part de votre revenu brut annuel consacrée au remboursement des charges hypothécaires (intérêts et amortissement). Pour le calculer, il suffit de diviser le total des charges annuelles par votre revenu brut et de multiplier le résultat par 100. En Suisse, il est généralement recommandé que ce taux n’excède pas 33 %.

- Taux fixe : Le taux reste constant pendant la durée de la période fixée, offrant une grande stabilité des mensualités.

- Taux variable : Le taux évolue en fonction des fluctuations du marché, ce qui peut réduire vos paiements en cas de baisse des taux mais les augmenter en cas de hausse.

- SARON : Basé sur le Swiss Average Rate Overnight, ce taux reflète l’évolution du marché monétaire suisse et offre une transparence sur l’évolution des conditions économiques.

Pour choisir le bon prestataire, comparez les offres en tenant compte :

- Des taux d’intérêt proposés

- Des frais de dossier et autres coûts annexes

- Des modalités de remboursement et de flexibilité

- De la qualité du service et de l’accompagnement personnalisé

Après signature, le prêt est officiellement mis en place. La banque inscrira l’hypothèque sur le bien immobilier, garantissant ainsi le financement. Vous pourrez alors procéder à l’achat du bien et commencer le remboursement selon les modalités convenues.

Si votre situation financière évolue ou si le marché change, il est possible de renégocier votre prêt hypothécaire. Certains prestataires offrent des options de remboursement anticipé ou de révision des taux. Il est recommandé de consulter un expert pour évaluer les opportunités de renégociation et optimiser vos conditions de financement.